相続財産が多い富裕層の間でタワーマンションを利用した節税が広がっています。タワーマンション節税は富裕層ではない一般的な人でも利用可能な節税方法です。この記事ではタワーマンションを利用することが節税になる理由と、2024年の法改正について説明します。また、タワーマンション節税における注意点も紹介します。

タワーマンション節税とは

タワーマンション節税とは、相続税評価額が大きな資産を相続税評価額が小さなタワーマンションに変えて、相続税を減少させる節税方法です。

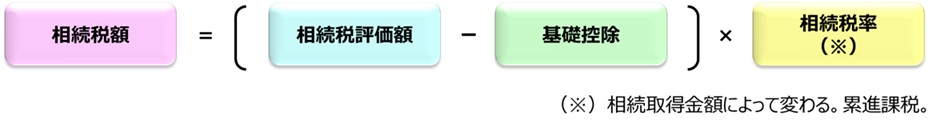

相続税の計算は複雑ですが、大まかに説明すると、亡くなった人の遺産から基礎控除額を引いた金額に、相続税の税率を掛けた金額を相続税として国に治めることになります。

タワーマンション節税は相続税評価額を下げる方法のひとつです。

相続税率は累進課税になっており、相続金額が多くなるほど税率が上がります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

タワーマンションの相続税評価額

相続税評価額は、国税庁が定めている評価基準(財産評価基本通達)に従って決められます。相続税評価額が高いほど相続税の税額が高くなるため、相続税を節税するためには相続税評価額を低くすることが重要です。

現金や株式などの金融資産は、そのままの金額や時価が相続税評価額となります。一方で、一般的な不動産は相続税評価額が下がり、特にタワーマンションでは相続税評価額が大きく下がります。そのためタワーマンションが相続税の節税に有利と言われています。

| 資産の種類 | 相続税評価額 |

| 1億円分の現金 | 1億円 |

| 1億円分の株式 | 1億円 |

| 1億円分の一般的な不動産 | 約7,000万円 |

| 1億円分のタワーマンション | 約4,000万円 |

不動産の相続税評価額は、路線価をもとに算出される土地評価額と建物評価額の合計で計算されます。

マンションの土地評価額は敷地面積を戸数で割るため、総戸数の多いタワーマンションでは土地評価額が大きく圧縮できます。

一般的な不動産とタワーマンションを比較する例を示します。1億円の戸建ての場合、土地評価額約4,000万円、建物評価額約3,000万円で合計約7,000万円になります。

タワーマンションでは敷地面積当たりの戸数が多いため土地評価額が約500万円と大きく下がります。建物評価額が約3,500万で、その合計は約4,000万円で戸建ての相続税評価額より低くなります。

相続税での土地の評価額は、実勢価格の70~80%と言われる路線価をもとに算出するため、相続税において不動産は相続税評価額を下げることができます。

タワーマンションの相続税評価額の計算方法改正

2024年の財産評価基本通達の改正によって相続税評価額の計算方法が変わりました。改正後は、次のような計算式でマンションの相続税評価額が割り出されることが、国税庁から発表されています。

例えば、改正前の固定資産税評価額が2,000万円のマンション一室を所有していて、評価乖離率が5倍だったとします。そのマンション一室を2024年以降に相続すると、相続税評価額が「2,000万円×5×0.6」で計算され、現行の3倍の6,000万円になります。

この計算方法のポイントとなる評価乖離率は、所有しているマンションの「築年数」「総階数」「所有している部屋の階数」「敷地持分狭小度」から割り出されます。「敷地持分狭小度」とは、一室に割り当てられる土地の面積と一室の専有面積の差分のこと。

この改正はタワーマンションの高層階ほど相続税評価額が上がるしくみで、それ以外の階層では相続税評価額は従来と大きくは変わりません。詳細は国税庁の居住用の区分所有財産の評価のページをご覧ください。

この改正でタワーマンション節税は使えなくなるの?

たしかに築浅で高階層であるほど評価乖離率は高くなり、相続税評価額の圧縮効果が下がります。しかしタワーマンション節税はまだ有効です。

タワーマンション節税の注意点

タワーマンション節税で注意する3つのポイントを紹介します。

タワーマンションの価格は変動する

不動産価格は変動するため、購入したタワーマンションの価格が低下する可能性があります。

対策として、資産価値が下がりにくいタワーマンションを購入しましょう。一般的に、人口増加地域(都心など)の駅から近い物件ほど資産価値が下がりにくいです。

タワーマンション節税が否認される場合がある

タワーマンション節税は合法ですが、法律の抜け穴のようなものです。本来は不動産も実勢価格で相続税評価額を評価するべきですが、実勢価格は売るまでわからないため使うことができません。そのため実勢価格の70~80%と言われる路線価をもとに算出しています。ところが、相続直後にタワーマンションを販売すると実勢価格がわかるため、路線価ではなく実勢価格をもとに相続税評価額を算出される可能性があります。

実際に、親が亡くなる1か月前に親族が代理人となって購入した3億円のマンションを、相続税評価額を6,000万円として相続税を申告し、相続の4か月後に3億円で売却した事例では、「いきすぎた節税」と判断されて親族が追徴課税を支払う事例がありました。

- 相続が発生する数か月前に購入している

- 購入時点で被相続人に認知症の疑いがあった

- 相続が発生してすぐに売却している

このような条件では否認される可能性がありますが、逆にこの条件を満たさなければ、節税を否認されなくなると言えます。

タワーマンションがひとつだと相続人の争いの原因になる

タワーマンションに限らず、不動産は相続人で分割することが難しい場合があり、争いの原因になりがちです。

可能であれば、相続人の数だけ同等のタワーマンションを購入して平等に相続できるようにしましょう。

タワーマンションでさらに節税するには

購入したタワーマンションで、小規模宅地等の特例を利用したり、賃貸として貸し出したり、借入金を利用してタワーマンションを購入して相続時に借入金が残っている場合など、タワーマンションでさらに節税する方法があります。

小規模宅地等の特例を利用する

亡くなった人と相続人が同居していて相続人がそのまま住み続ける場合、土地の広さが330m2以下の部分は土地の評価額が80%減額されます。

賃貸として貸し出す

タワーマンションを賃貸に出している状態で相続する場合、相続税評価額が下がります。

賃貸中の評価額 = 本来の相続税評価額 ×(1 - 借地権割合 × 借家権割合 × 賃貸割合)

ローンを利用してタワーマンションを購入する

ローンは相続財産から控除できるので、相続税評価額が下がります。