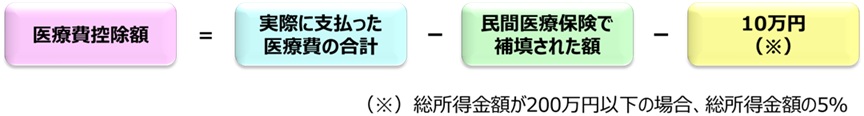

医療費控除とは、納税者が自分または、自分と生計を一にする配偶者や親族のために支払った医療費が一定額を超える場合に適用となる所得控除です。実際に支払った医療費の合計額を増やすほど、医療費控除額は大きくなり節税できます。

この記事では、医療費控除額をできるだけ多くして節税するために、医療費控除に含めることができる項目を紹介します。意外と広い対象範囲を医療費控除に含めることができるため、多くの人が適用できる所得控除です。

払いすぎた税金を取り戻しましょう!

医療費控除の対象となる主な費用

医療費控除の対象となる主な費用を紹介します。

- 病気やけがで病院に支払った診療費や治療費(健康診断や予防接種は対象外)

- 歯の治療費

- 処方薬の購入費

- 入院費(部屋代や食事代)

- 入院や通院費のための交通費

- あん摩、マッサージ、指圧師、はり師、柔道整復師による施術費

- 保健師、看護師などに支払う療養のための世話費

- 妊娠や出産にかかった費用

- 助産師による分娩介助費

- 近視等のレーシック手術

- 近視等のオルトケラトロジー手術

- 虫歯治療のセラミック処理

- 子供の歯の矯正(大人の歯の矯正は対象外)

- 義手、義足、松葉杖、補聴器、義歯の購入費

- 医療用器具の購入費

- 介護保険制度を利用し、指定介護老人福祉施設においてサービスを受けたことにより支払った金額のうち1/2相当額や、一定の在宅サービスを受けたことによる自己負担額に相当する費用

- 不妊治療費(都道府県からの助成金を引いた額)

- ED治療費

- 禁煙治療費

- 温泉療養(医師が認めて、厚生労働省が認めた温泉療養施設を利用した場合)

- スポーツジム利用料(医師の運動処方箋に基づき、厚生労働省が認めた指定運動療法施設で行われる場合)

入院や通院費のための交通費は忘れがちですが、医療費控除に含めることができます。タクシーは、使わざるを得なかった症状の場合に限られますが、その判断は申告する納税者に任されています。

あん摩、マッサージ、指圧師、はり師、柔道整復師による施術は、体の不具合状態を治すためのもので、公的な資格を持つ整体師などの施術であれば、医療費控除の対象になります。

虫歯治療では銀歯は医療保険の対象ですがセラミックは医療保険の対象外です。しかしセラミックも医療費控除の対象にはなります。

| 医療保険 | 医療費控除 | |

| 銀歯 | 対象 | 対象 |

| セラミック | 対象外 | 対象 |

意外に思われるかもしれませんが、ED治療費や禁煙治療費も医療費控除の対象です。

一定の条件を満たせば、温泉療養も医療費控除の対象になります。しかも温泉施設までの旅費や宿泊料も対象です。その条件は、医師が温泉療養を病気の治療となると認めて、厚生労働省が認めた温泉利用型健康増進施設を利用することです。

スポーツジム利用料も、一定の条件を満たせば医療費控除の対象になります。その条件は、高血圧症、高脂血症、糖尿病、虚血性心疾患棟の病気で医師の運動処方箋に基づいて行われ、週1回以上の頻度で8週間以上続き、厚生労働省が認めた運動型健康増進施設を利用することです。

医療費控除の対象とならない主な費用

医療費控除の対象とならない主な費用を紹介します。

- 医師等への謝礼

- 健康診断の費用

- 予防接種の費用

- 美容整形の費用

- 予防や健康増進のための、健康食品や栄養ドリンク剤の購入費

- 近視や遠視のためのメガネやコンタクトレンズの購入費

- 補聴器の購入費

- 大人の歯の矯正

- 歯のホワイトニング

- お見舞いのための交通費

市販薬も医療費控除の対象にできる!

実は、ビタミン剤や栄養ドリンク剤なども、医薬品であれば医療費控除に含めることができます。

- けがや病気や体調不良を治すための、市販の医薬品

- けがや病気や体調不良を治すための、ビタミン剤や栄養ドリンク剤(医薬品)

さっき栄養ドリンク剤は医療費控除の対象とならないって書いてなかった?

予防や健康増進の目的の場合は対象となりませんが、けがや病気や体調不良を治す目的の場合は対象となります。

どっちの目的かは自分にしかわからないんじゃないの?

そう、どちらの目的で使用したのかは自分で決めることができます。確定申告は申告内容に明らかな間違いがなければそのまま認められます。もし修正するよう指摘されたとしても、間違いを修正されただけなので違法にはありません。

医療費控除でどれだけ節税できる?

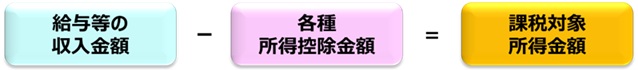

例として、課税所得が500万円のサラリーマンが25万円分の医療費控除がある場合を考えます。

医療費控除の額は、実際支払った25万円から10万円を引いた、15万円です。また、課税所得が500万円ということは所得税の税率が20%です。そうすると、15万円かける20%なので、3万円を節税でき、確定申告することで還付されます。

医療費控除の金額を大きくできれば、課税対象の所得金額を下げることができ、節税することができます。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

医療費控除をするには確定申告が必要

医療費控除をするには自分で確定申告する必要があります。最近はマイナンバーカードとカードリーダーを利用して自宅で確定申告することもできるので便利になりました。

わたしはマイナンバーカードリーダーを使って自宅で確定申告しています。

また、わからない場合は税務署に行けば親切に教えてくれます。

以前は医療費控除のために領収書を添付しなければなりませんでしたが、2018年からは領収書は自分で保管しておけばよく、添付しなくてよくなりました。