この記事ではiDeCoのメリットとデメリットを詳しく説明します。

iDeCoにはメリットとデメリットがありますが、職業や年齢によってメリットが多い人と少ない人がいます。iDeCoのメリットが少ない場合、メリットよりデメリットが大きくなり、iDeCoをしないほうがよくなります。iDeCoは自分に向いているかどうか確認してから始めましょう。

iDeCoとは

iDeCoとは、個人が掛金を出して、自ら運用し、老後資金づくりを目的とする任意加入の私的年金制度のことです。

職業によって掛金の上限が決められており、掛金の範囲内で金融商品を購入し、その投資成果によって年金額が変動します。

iDeCoのメリット

iDeCoには3つの節税メリットがあります。

- 掛金の全額が所得控除される

- 運用益が非課税で再投資される

- 受取時に税控除が受けられる

掛金の全額が所得控除される

iDeCoの掛金は全額が所得控除の対象となります。そのため課税対象となる所得が減り、節税になります。サラリーマンは年末調整を行うことにより、そのメリットを受けることができます。

運用益が非課税で再投資される

通常、投資で得た運用益には20.315%の税金がかかりますが、iDeCoで運用した場合は運用益が非課税となり、効率的にお金を増やせます。

受取時に税控除が受けられる

iDeCoの場合は受取時にも、退職所得控除、公的年金等控除の税優遇措置があります。一時金として受け取る場合は前者、年金として受け取る場合は後者の対象となります。

iDeCoのデメリット

実はiDeCoにはデメリットがたくさんあります。

- 掛金に上限がある

- 原則60歳まで引き出せない

- 価格変動リスクがある

- 手数料がかかる

- 節税メリットを受けられない場合がある

掛金に上限がある

| 第1号被保険者 自営業など | 月額6.8万円 | |

| 第2号被保険者 会社員、公務員 | DBと企業型DCの少なくともひとつに加入 | 月額5.5万円-(他制度の掛金+企業型DC掛金) or 月額2万円 いずれか少ない方 |

| DBと企業型DCに未加入 | 月額2.3万円 | |

| 第3号被保険者 専業主婦(夫)など | 月額2.3万円 | |

会社員や公務員は小額の掛金しか認められていないね。

会社員や公務員でも運用期間が長い若い人なら意味があるかもしれません。

会社員や公務員で運用期間が短い人は、掛金の額を大きくできないため節税メリットが小さいです。

原則60歳まで引き出せない

積み立てた年金資産は老齢給付金として、60歳から一時金や年金として受取ることができます。原則として、60歳まで引き出せません。

60歳から年金を受取るには、iDeCoに加入していた期間等(通算加入者等期間)が10年以上必要となります。この期間が10年に満たない場合、受給開始年齢が繰り下げられます。

60歳未満でお金が必要になったとしても、iDeCoは途中解約ができず、お金を引き出すことができません。

年金が目的の仕組みなのはわかるけど、使い勝手は悪いよね。

価格変動リスクがある

iDeCoでは、定期預金、保険、投資信託の中から選択した金融商品で資産を運用します。金融商品は併用可能です。

定期預金や保険は元本確保型ではありますが、資産を増やすこともできない性質の金融商品です。投資信託は価格変動リスクがあり元本は保証されていませんが、過去の実績では長期的に見ると成長する資産です。

iDeCoの受給額を増やすためには投資信託を選ぶしかなく、価格変動も受け入れざるを得ません。しかし、自分が年金を受け取る時期にたまたま大不況になっていた場合、受給額が下がってしまうリスクがあります。

手数料がかかる

iDeCoに加入すると、いくつかの手数料が発生します。

- 加入、移換時手数料:国民年金基金連合会へ2829円(初回のみ)

- 収納手数料:国民年金基金連合会へ105円(毎月)

- 事務委託手数料:信託銀行へ66円(毎月)

- 口座管理手数料:金融機関へ0~数百円(毎月、金融機関により異なる)

- 給付手数料:国民年金基金連合会へ440円(給付ごと)

- 還付手数料:国民年金基金連合会へ1048円(還付ごと)

節税メリットを受けられない場合がある①

iDeCoの掛金は所得控除されますが、専業主婦(夫)で所得税をあまり納めていない人には所得控除による節税メリットがほとんどありません。

節税メリットを受けられない場合がある②

iDeCoを一時金で受け取る部分は退職所得控除が適用できます。退職所得控除は、退職金とiDeCoの一時金の合計額に対して適用されることがポイントです。

退職金制度がない場合は退職所得控除のメリットを受けることができますが、退職金を多くもらえる場合は退職所得控除のメリットをほとんど受けることができません。

例えば勤続40年で退職した場合の退職所得控除額は2200万円ですが、退職金が2200万円以上ある場合はiCeCoの一時金にも所得税がかかります。しかも所得税は累進課税です。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数 (ただし80万円に満たない場合は80万円とする) |

| 20年超 | 800万円+70万円×(勤続年数―20) |

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

iDeCoでは掛金が所得控除されますが、一時金で課税されることになってしまえばあまりうまみがなくなります。

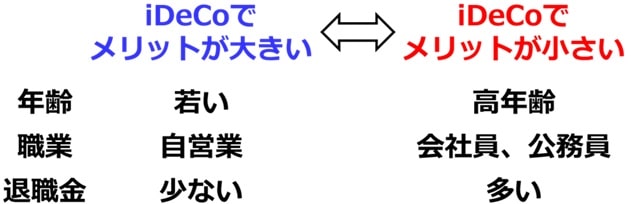

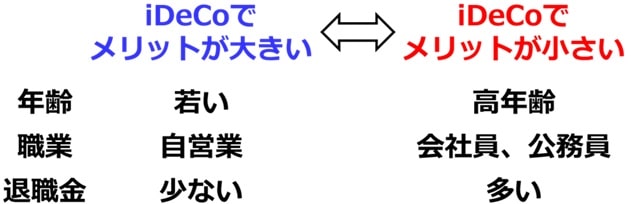

iDeCoのメリットが多い人と少ない人

iDeCoは掛金に上限があるため、短期間で多くの金額を運用することができません。そのため、若くて時間をかけて掛金を増やせる人ほどiDeCoのメリットが大きいです。

また、iDeCoの掛金は職業によって差があり、掛金が多い自営業ほどメリットが大きいです。

退職所得控除を考慮すると、退職金が少ない人ほどメリットが大きいことがわかります。

これらとは逆の人、つまり、高年齢の会社員・公務員で退職金が多い人はメリットが小さく、iDeCoに向かないと言えます。

iDeCoに向かない人は、もう十分資産がある人かもしれないね。