相続税の対象となる資産は、現金や金融資産だけでなく不動産など金目の物はすべてが対象です。2015年の法改正で相続税の基礎控除額が下がりました。これまでは亡くなった人の4%が相続税の対象でしたが、対象者は8%に増えました。また、最近はマンション価格も高くなっていますし、相続税の対象となる人が増えています。

この記事では、相続税を節税するための方法や裏ワザを紹介します。たくさんあるので、みなさんがやりやすい方法がきっと見つかります。まずは自分の資産を洗い出し、相続税を取られすぎないように対策しましょう。

まだ若い人にとっても相続税対策を知っておくことは重要です。なぜなら相続税対策は早く始めれば効果が大きいためです。

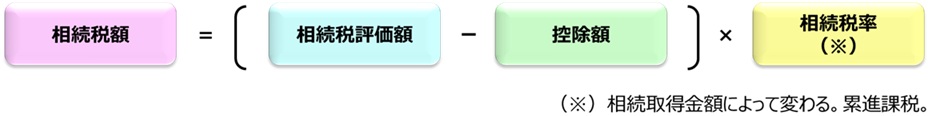

相続税の計算の概要

相続税は遺産に対してかかる税金ではなく、相続した人が受け取った遺産それぞれに対してかかる税金です。相続税の計算の概要を説明します。

- 遺産の総額を計算する

- 基礎控除額を差し引く(遺産が基礎控除額より少なければ相続税はゼロです)

- 様々な控除を差し引き、課税対象額を計算する

- 課税対象額を遺族の遺産分配率に応じて分配する

- 遺族ひとりひとりに分配された課税対象額に対応する税率をかけて相続税額を計算する(配偶者は分配された遺産からさらに1.6億円または遺産の50%の大きい方を控除できる)

相続税の基礎控除額

亡くなった人が所有していた財産の相続税評価額が基礎控除額を超えると相続税の課税対象となります。基礎控除額の計算式は、以下のとおりです。

例えば、夫が亡くなり妻と子2人が相続人の場合、相続税の基礎控除額は「3,000万円+600万円×3人=4,800万円」です。このケースでは、相続税評価額が4,800万円以下であれば相続税はかかりません。4,800万円を超える場合は、超える部分が課税対象となります。

資産が相続税評価額以内なら、相続税はゼロだから、対策は必要ないよ。

資産を相続税評価額以内にすること、またはできるだけ圧縮する工夫をすることが相続税対策です。

ここから、相続性対策を大きく4つのカテゴリーに分けて説明していきます。

- 生前贈与を活用して相続税評価額を減らす

- 財産の組み換えにより相続税評価額を減らす

- 財産の分割方法の工夫により相続税額を減らす

- 税理士費用を減らす(相続税に伴う出費を減らす)

生前贈与を活用して相続税評価額を減らす

生前に財産を子や孫に贈与して相続税評価額を減らし、相続税を節税します。

暦年課税制度を利用した贈与

贈与税は、その年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から暦年課税に係る基礎控除額110万円を差し引いた残りの額に対してかかります。したがって、1年間に贈与を受けた財産の価額の合計額が110万円以下なら贈与税はかかりません。この場合、贈与税の申告は不要です。

参考:国税庁 No.4402 贈与税がかかる場合

生前贈与にはいくつか注意点があります。

- 子供名義の通帳や印鑑を親が管理し、子供が贈与を認識していない場合は、贈与と認められない場合があります。実際に引き出して使った実績を作っておけば名義預金とみなされにくいです。

- 毎年110万円を10年間にわたって、合計1,100万円贈与することを贈与する人と贈与を受ける人が約束した場合、1年ごとの贈与ではなく約束した年に1,100万円の贈与があったとみなされる場合があります。

- 贈与する人の死亡日以前7年間に贈与された分は、贈与したときの時価で相続財産に加算するというルールがあります。

毎年110万円ずつ贈与すれば、1億程度の資産なら相続税が非課税になるまで資産を減らせるかもね。

相続税対策は早く始めることが重要です!

贈与税の基礎控除110万円は、贈与する側ではなく贈与を受ける側にかかります。つまり、贈与する人は1年に110万円×5人に贈与しても問題ありませんが、贈与を受ける側は1年に5人から110万円を贈与されると、110万円×5人のうち基礎控除110万円を超える440万円に贈与税がかかります。

相続時精算課税制度を利用した贈与

相続時精算課税制度では、累積贈与額が2,500万円までは贈与税が非課税となり、2,500万円超の部分は一律20%課税されます。ただし、相続時は累積贈与額を相続財産に加算して相続税が課税されます。納付済贈与税額は相続税額から控除・還付を受けることができます。

60歳以上の親・祖父母から18歳以上の子・孫に対しての贈与が対象となります。

参考:国税庁 No.4402 贈与税がかかる場合

相続時精算課税制度では贈与時点の評価額で評価されます。つまり、将来値上がりが見込める不動産や、賃貸収入のある不動産を贈与すると、贈与時点の価値を超える資産を贈与できることになります。

配偶者への居住用不動産の贈与(おしどり贈与)

婚姻関係が20年を過ぎた夫婦の間で居住用不動産等を贈与する場合、贈与税の基礎控除額110万円に加えて2,000万円が控除され、合計2,110万円まで非課税になります。

参考:国税庁 No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

住宅取得等資金の贈与

直系尊属(父母や祖父母等)から住宅取得等資金の贈与を受けた場合、省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円までの住宅取得等資金の贈与が非課税となります。

参考:国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

教育資金の一括贈与

直系尊属(父母や祖父母等)からの教育資金の一括贈与を受けた場合、贈与を受ける人1人あたり1,500万円まで贈与税が非課税になります。

教育資金には、入学試験料、入学金、授業料、学用品費、寮費、通学交通費、修学旅行代、給食費などが含まれます。

学校等以外の塾などに支払われる教育資金は、1,500万円のうち最大500万円が非課税となります。

参考:国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

教育資金の一括贈与に係る非課税制度を利用するためには、金融機関での手続きが必要です。

- 贈与する人と贈与を受ける人との間で「贈与契約書」を作成する

- 金融機関に教育資金口座を開設する

- 「教育資金非課税申告書」を提出する

- 贈与資金を預け入れる

- 領収書を金融機関に提出し、教育資金口座からお金を引き出す

銀行などで教育資金口座を開設するには手数料がいるんだって。

教育資金の一括贈与は、遠い将来の教育費用に対して有効です。近い将来の教育費はその都度、親や祖父母が出すようにするといいでしょう。教育費を使うタイミングで親や祖父母がかわりに出す場合は贈与税の対象外です。

結婚・子育て資金の一括贈与

直系尊属(父母や祖父母等)からの結婚・子育て資金の一括贈与を受けた場合、贈与を受ける人1人あたり1,000万円まで贈与税が非課税になります。

結婚資金には、挙式費用、会場費用、結婚に伴う引っ越し費用、新居を賃貸する際の諸費用(家賃・敷金・礼金・仲介手数料)などが含まれます。結婚・子育て資金のうち結婚資金は300万円が上限です。

子育て資金には、不妊治療費用、妊娠検査費用、出産費用(入院から退院までにかかる諸費用すべて)、未就学児の医療費、保育園や幼稚園の費用、などが含まれます。

参考:国税庁 No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

結婚・子育て資金の一括贈与に係る非課税制度を利用するためには、金融機関での手続きが必要です。

- 贈与する人と贈与を受ける人との間で「贈与契約書」を作成する

- 金融機関に結婚・子育て資金贈与口座を開設する

- 「結婚・子育て資金非課税申告書」を提出する

- 贈与資金を預け入れる

- 領収書を金融機関に提出し、教育資金口座からお金を引き出す

銀行などで結婚・子育て資金贈与口座を開設するには手数料がいるんだって。

結婚・子育て資金の一括贈与は、遠い将来の費用に対して有効です。近い将来の結婚・子育て費はその都度、親や祖父母が出すようにするといいでしょう。結婚・子育て費を使うタイミングで親や祖父母がかわりに出す場合は贈与税の対象外です。

| 住宅取得等資金の贈与の特例 | 教育資金の一括贈与に係る非課税制度 | 結婚・子育て資金の一括贈与に係る非課税制度 | |

| 非課税額の上限 | 省エネ住宅 1,000万円 それ以外 500万円 | 1,500万円 | 1,000万円 |

| 贈与する人の条件 | 贈与を受ける人の直系尊属であること | ||

| 贈与を受ける人の条件 | 年齢:18歳以上 所得:2,000万円以下 | 年齢:30歳未満 所得:1,000万円以下 | 年齢:18~50歳 所得:1,000万円以下 |

| 贈与の方法 | 直接 | 金融機関の専用口座経由 | |

生活費や教育費の贈与

子供や孫に生活費(家賃や食費)や教育費を渡して実際その通りに使い切れば、贈与税はかかりません。ただし、生活費や教育費が非課税になるのは必要な都度、贈与を行った場合に限定されています。1年分をまとめて渡すと贈与税の対象になります。

生前贈与の110万円に加えて、生活費や教育費を使うタイミングで親がかわりに出せば、実質的に贈与できる金額が増えるね。

そのとおり。この方法も早く始めることで相続税評価額を大きく減らせます。

冠婚葬祭の祝金

結婚の祝金(結納金・持参金等も含む)や、香典などの冠婚葬祭にかかる贈与は、一般常識的な範囲内の金額であれば非課税となります。

借金を活用した贈与

親から子供へお金を「贈与」すると贈与税がかかりますが、子供が親に「借金」する場合は贈与税がかかりません。ただし贈与とみなされないよう、賃貸借契約書を結んで定期的に借金の返済をしてもらいます。借金の返済のためには、例えばいったん親から子供に年間110万円を贈与し、その110万円を子供から親に返済する方法をとることができます。

この方法はいろいろ応用できそうだね。

最初にまとまった額を渡すことができたら、株式でも不動産でも元手が大きいほど資産の成長スピードが速いからね。

借金を活用した贈与の応用編として、子供が親に「借金」をして不動産を購入し、親がその不動産を賃貸して家賃を子供に支払い、子供は家賃をもとに親からの借金を返済するという手法があります。この方法では贈与税がかからずに、大きな額の実質的な贈与をすることができます。

この場合も贈与とみなされないよう、賃貸借契約書を結んでおくことが重要です。

財団や公益法人を活用した贈与

財団とは民法34条に定められた公益法人で、まとまった財産を元手にして人材育成、芸術発展、技術開発などの公益事業を行う団体です。

財団や公益法人は税金面で有利になっています。資産家が財団に寄付をする際には、生前の贈与税も死後の相続税も、どちらの税金もかかりません。財団をつくれば税金をかけずにお金を移動させることができます。

財団や公益法人の活動は構成員の協議で決められるので、構成員を親族など関係者にしてしまえば思いのままにできます。第三者を入れる必要はありませんしまた、財団や公益法人は原則として税金がかからないため、税務署からチェックされることもありません。

財団や公益法人の役員や職員には給料を支払えるので、親族を役職員にしておけば合法的に資産を親族に分配できます(給料の所得税はかかります)。財団や公益法人で使用するということにすれば、役職員に家や車を買うこともできます。

ただし、財団や公益法人は簡単にはつくれません。官庁に認可されなければならないので、官庁にコネがないと難しいでしょう。新しく財団をつくるほかには、既存の財団や公益法人の役職員に退職金を渡して出て行ってもらい、かわりに自分の親族を入れる方法もあります。

これって大金持ち用の節税手段だね。

財産の組み換えにより相続税評価額を減らす

相続税評価額が高いほど相続税が高くなります。相続税評価額は資産の種類によって評価額が変わるため、実際の価値より低い評価額になる資産を持つことで、相続税評価額を下げて節税することができます。

不動産を購入して相続税評価額を削減

現金や株式などの金融資産は、そのままの金額や時価が相続税評価額となります。一方で、一般的な不動産は相続税評価額が下がります。そのため、資産の一部を不動産にすることで相続税評価額を削減することができます。

相続税評価額は、国税庁が定めている評価基準(財産評価基本通達)に従って決められます。

| 資産の種類 | 相続税評価額 |

| 1億円分の現金 | 1億円 |

| 1億円分の株式 | 1億円 |

| 1億円分の一般的な不動産 | 約7,000万円 |

不動産について、土地は通常は路線価(相場の70~80%)、建物は固定資産税評価額で評価され、いずれも実際の相場より低い評価額になります。

小規模宅地等の特例

生活や事業継続に必要な宅地等を相続した場合は、条件次第で評価額が最大80%減額されます。居住用の宅地の場合、330m2を上限として評価額が80%減額されます。この特例を使えるのは、次の人たちです。

- 被相続人の配偶者

- 被相続人の同居の親族

- 被相続人の別居の親族(ただし過去に持ち家に住んだことがない、など条件あり)

参考:国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

居住用不動産は、同居することでさらに相続税の節税になるんだね。

小規模宅地等の特例は、不動産を相続することが確定して分割協議が決着していなければなりません。分割協議が決着していなければなりません。

また、相続税の申告をした人にのみ適用が認められるため、(適用されたら相続税はかからないから申告しなくていいや)と考えて申告しなかった場合は適用されませんので注意しましょう。

賃貸用不動産を購入・経営して相続税評価額を削減

マンション・アパート経営も、相続税の節税対策になります。賃貸マンション・アパートは賃貸割合などを考慮して評価するため、住宅よりも評価額が下がります。

- 土地(貸家建付地):自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

- 建物(貸家の家屋):固定資産税評価額×(1-借地権割合×賃貸割合)

賃貸用不動産は、自分が住む不動産より相続税評価額を減らせるね!

そうだよ。でも不動産賃貸業はリスクもあるので、相続税対策で素人が手を出すのはおすすめしません。

しっかり準備をしてから始めないと、かえって損をするかもしれないね・・・

生命保険を契約して相続税評価額を削減

相続人が取得した死亡保険金には、500万円×法定相続人の数の非課税限度額があります。そのため、資産の一部で相続人を受取人とする死亡保険を契約することで、相続税評価額を削減することができます。

参考:国税庁 No.4114 相続税の課税対象になる死亡保険金

高額の生命保険をかける場合は受取人を配偶者にしましょう。法律上、配偶者には大きな控除額が設定されているためです。受取人を子供にすると、生命保険の額によっては相続税が多くなる可能性があります。

生命保険は有効は相続税対策だけど、加入年齢や保険金の支払い方法によっては保険金として受け取る額より保険金の掛け金のほうが多くなる場合があるよ。

墓地や仏具などを購入して相続税評価額を削減

墓地や仏壇、仏具といった祭祀財産には相続税がかかりません。生前に墓地や仏具を買っておけば、その分、相続税を抑えられます。相続後に購入する場合は相続税を支払って残った資産から購入することになります。

財産の分割方法の工夫により相続税額を減らす

相続税は相続された人のひとりひとりにかかる税金です。相続された相続税評価額から控除額を引いた金額に対して累進課税の相続税率がかかります。そのため、控除額の大きい人が多く受け取ったり、ひとりひとりの受取額を偏らせずに均等にするほど、相続税額を減らすことができます。

配偶者控除

配偶者の相続税額から控除できる税額は、下記のいずれか多い金額です。

- 1億6,000万円

- 遺産の50%

配偶者が、課税価格1億6,000万円か法定相続分までの財産を相続しても、この制度を活用した場合は配偶者には相続税が課税されません。

なお、隠していて後から税務署に指摘された財産は配偶者控除の対象にできません。

参考:国税庁 No.4158 配偶者の税額の軽減

養子縁組

養子縁組とは、血縁関係のない人と法律上の親子関係をつくる公的な制度です。養子縁組には、「普通養子縁組」と「特別養子縁組」の2つがあります。

- 普通養子縁組:実親との親子関係を存続したまま養親と親子関係を結ぶ

- 特別養子縁組:実親との親子関係を解消して養親と親子関係を結ぶ

養子縁組をすれば、子供(法定相続人)の数が増え、基礎控除額や死亡保険金の非課税枠が増えて相続税を節税できます。相続税で法定相続人として認められる養子の人数には制限があり、被相続人に実子がいる場合は1人まで、実子がいない場合は2人までです。

養子縁組をする場合はデメリットもあるので、その点も考えて判断しましょう。

- 実子がいる場合に実子の相続財産が減る

- 養子にされた孫とされなかった孫の関係が悪化する

- 養子は相続税が2割加算される

相続人の数を増やす

相続税は累進課税のため、ひとりが1億円を相続するより5人が2,000万円ずつ相続するほうが合計の相続税は安くなります。

法定相続人の人数は法律で決まっているため変えることはできませんが、自分が遺言で指定した人など、相続人の数は増やすことができます。特に孫に財産を相続すると、相続を1回飛ばせるため一石二鳥の相続税対策になります。

税理士費用を減らす

相続税の計算を税理士に依頼すると、総資産額の0.5~1.0%程度の税理士費用がかかります。これを自分で対応すれば税理士費用はかかりません。ただし、資産の種類が多かったり、特に不動産資産が多い場合は税理士に依頼したほうがいいでしょう。

相続税額が基礎控除を超えなければ手続き不要

まず基本的なところですが、相続税額が基礎控除を超えなければ手続き不要です。税理士への相談もいりませんし、税務署への申告もいりません。

相続税額が基礎控除を超えた場合は税務署への申告がいります。ただし、税理士を使わなくてもよく、税務署の職員と相談しながら申告することは可能です。

また、相続税額が基礎控除を超えた場合でも、例えば配偶者控除を使って相続税をゼロにすれば、税務署へ申告しなくても問題ありません。

税務署の職員と相談しよう

相続税は、相続の発生を知ってから10か月後までに申告すればいいので、税務署の職員と相談しながら自分で書類を作成する場合でも十分な時間があります。

税務署の職員は相続税の申告の相談になんでも答えてくれます。ただし、11~12月と2~3月は税務署の繁忙期なので、できればそれ以外の時期に相談しましょう。

税務署の職員と相談する前に、自分でできるだけ調べておき、必要な情報を整理しておくとスムーズです。

- 相続資産の内訳

- 法定相続人の内訳

- 相続資産の分配の内訳